Álvaro Ballano / Analista de mercados internacionales en Azucarera

Han pasado 5 meses desde que las primeras noticias llegadas desde China acerca de un nuevo virus, el ya de sobra conocido Covid-19. En un primer momento, el virus afectó a China, y la repercusión en los mercados internacionales, tanto de valores como materias primas, fue escasa. Sin embargo, la expansión de la pandemia con la llegada del virus a Europa y posteriormente a USA durante el primer trimestre de 2020, ha golpeado con fuerza todos los mercados, valores, materias primas, etc… Con caídas como nunca antes habíamos conocido.

Han pasado 5 meses desde que las primeras noticias llegadas desde China acerca de un nuevo virus, el ya de sobra conocido Covid-19. En un primer momento, el virus afectó a China, y la repercusión en los mercados internacionales, tanto de valores como materias primas, fue escasa. Sin embargo, la expansión de la pandemia con la llegada del virus a Europa y posteriormente a USA durante el primer trimestre de 2020, ha golpeado con fuerza todos los mercados, valores, materias primas, etc… Con caídas como nunca antes habíamos conocido.

En el mercado internacional de azúcar, tres han sido los principales factores que han empujado los precios a la baja:

1.- Desplome del precio del petróleo, desde los 60 $/barril a 20 $/barril. Lo que ha arrastrado a todos los combustibles y como no el etanol.

2.- Depreciación del Real Brasileño frente al dólar USA, lo que anima a los productores brasileños a exportar sus productos.

3.- Consumo mundial estable en 2019/20, cuando inicialmente se esperaba una subida de +1.4% en el consumo de azúcar.

Estos 3 factores no afectan únicamente al azúcar, hay otros productos como por ejemplo el maíz que lo están sufriendo de la misma manera. Basta recordar que 1/3 de la producción USA de maíz se destina a etanol, 110 mmt, y la demanda de este biocombustible es muy escasa en estos momentos, lo que provoca una mayor disponibilidad de este cereal para el consumo animal y para exportar al mercado internacional. Si bien este maíz no suele llegar a la UE, afecta al mercado global/mundial de este cereal, y presiona a la baja a otros orígenes como Brasil o Ucrania, que exportan al mercado comunitario. Por ello, se está ofreciendo maíz en los puertos españoles para la próxima campaña 20/21 a precios claramente inferiores a los actuales, -12 eur/t de caída entre mayo y septiembre.

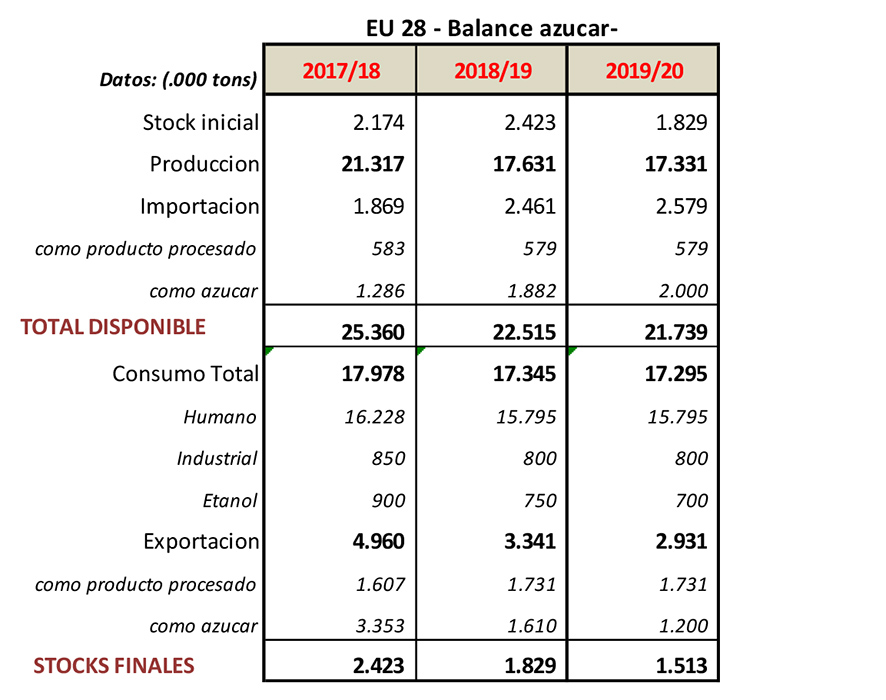

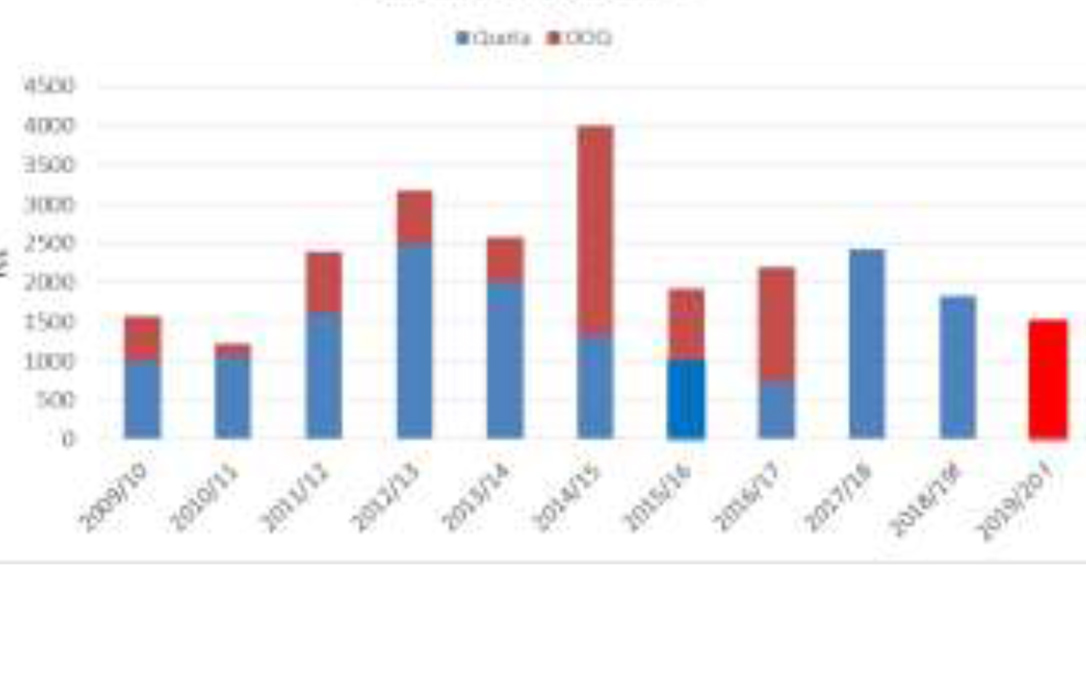

Por lo que respecta a Europa, el mercado no es ajeno a los vaivenes del mercado internacional, pero los efectos se han visto atenuados debido a varios factores como, que el mercado europeo es un mercado deficitario, y la necesidad de recurrir a las importaciones para hacer frente a este déficit entre producción y consumo ya sea crudo para refinar o azúcar blanco. Por otro lado, señalar que los stocks disponibles en EU están en niveles bajos y que la caída en los mercados internacionales de azúcar blanco, el que se produce en la UE, ha sido menor que en el caso del azúcar crudo, debido a las dificultades logísticas de grandes países exportadores como Tailandia o India.

Tabla 1.- Balance de azúcar UE. Fuente: EU Com.

Grafico 2.- Stocks en UE. Fuente: EU Com.

En lo que respecta a las importaciones de azúcar, siguen grabadas con aranceles de importación, 339 eur/t en el caso del crudo y 419 eur/t para el blanco, lo que se convierte en una barrera casi infranqueable para su acceso a la UE, si bien existen excepciones, de tal modo que permite la entrada de azúcar con arancel reducido, e incluso con acceso libre consecuencia de los acuerdos firmados entre la UE y países ACP (Estados de África, del Caribe y del Pacífico) para ayudar a su desarrollo. La realidad es que cuando estos países con acceso preferencial a la UE exportan su azúcar son conocedores de su ventaja competitiva, y por ello solicitan una “prima” de acceso al mercado comunitario.

En lo que respecta a las importaciones de azúcar, siguen grabadas con aranceles de importación, 339 eur/t en el caso del crudo y 419 eur/t para el blanco, lo que se convierte en una barrera casi infranqueable para su acceso a la UE, si bien existen excepciones, de tal modo que permite la entrada de azúcar con arancel reducido, e incluso con acceso libre consecuencia de los acuerdos firmados entre la UE y países ACP (Estados de África, del Caribe y del Pacífico) para ayudar a su desarrollo. La realidad es que cuando estos países con acceso preferencial a la UE exportan su azúcar son conocedores de su ventaja competitiva, y por ello solicitan una “prima” de acceso al mercado comunitario.

De cara a la próxima campaña 20/21, las primeras informaciones sobre la superficie de remolacha sembrada en la UE apunta a una caída de esta en torno al -3%. Si bien en Francia el ministerio de Agricultura ya ha dado una caída del -5.2%. Asumiendo un rendimiento medio de los 5 últimos años, nos lleva a una producción en torno a 17.6 mmt de azúcar, lo que significa una nueva campaña con déficit, tercera consecutiva, y ello junto con lo anteriormente expuesto, stocks e importaciones, hace que los precios estén más firmes que en otras zonas productoras.

Por lo tanto, en EU 27:

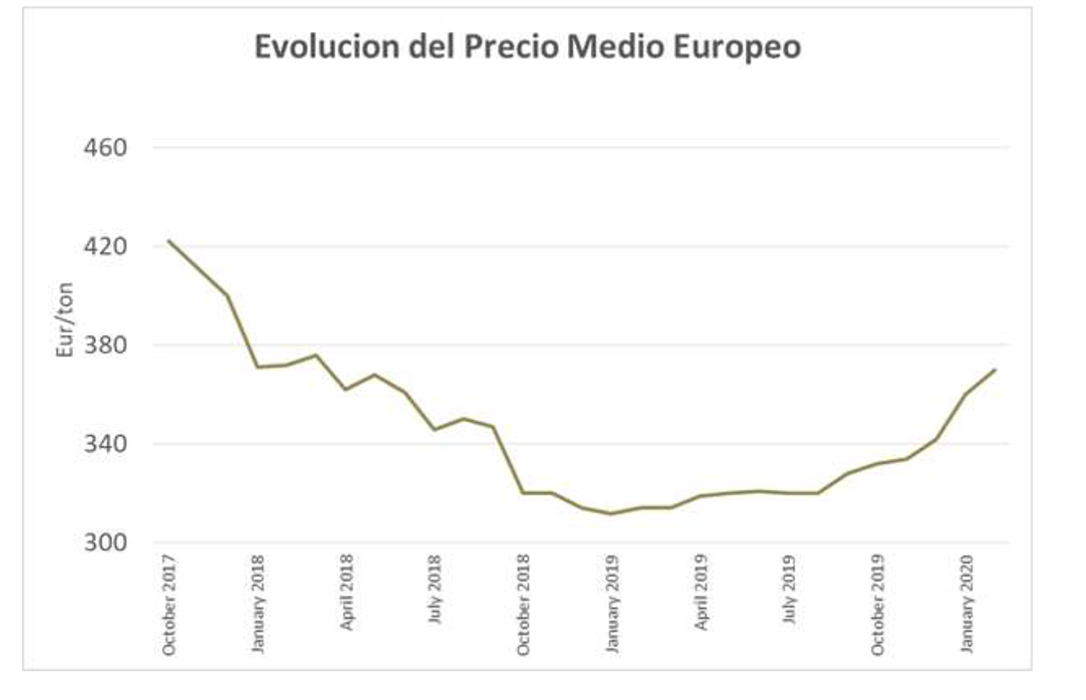

- En el corto plazo, nada hace pensar que los precios del azúcar publicados por la Comisión Europea puedan cambiar de tendencia en los próximos meses, más bien todo apunta a que mantendrán la firmeza con la que han iniciado la campaña 2019/20, se trata de acuerdos cerrados hace varios meses.

Gráfico 3. Evolución Precio Medio EU. Fuente: Comisión EU

- En el más largo plazo, de cara a la campaña 20/21 los precios del azúcar a nivel comunitario se verán principalmente afectados por lo que pueda ocurrir en el balance europeo y en menor medida por el mercado internacional. Por ello el principal aspecto del mercado será la producción final 20/21 en EU, y en este punto influyen el área, ya sabemos que es menor, y el rendimiento final, todavía desconocido. Otros puntos importantes serán la evolución del consumo de azúcar, estamos viendo cómo incrementan las ventas en distribución/retail pero caen algunos sectores industriales como bebidas refrescantes. Y la logística, las dificultades logísticas para garantizar el correcto abastecimiento en los puntos más alejados de los centros de producción deberá tenerse en cuenta mientras dure la actual crisis sanitaria.