El tomate español vive una situación de «indefensión» ante el abultado incremento de las importaciones en los últimos diez años, especialmente de Marruecos, y la afección del virus rugoso en las dos campañas anteriores que ya ha obligad al sector a reducir la mano de obra y cambiar de variedades.

Desde 2014, la compra de tomate procedente de terceros países en la Unión Europea (UE) ha crecido exponencialmente, mientras que la venta española de este producto a los propios países de la UE ha caído un 43%.

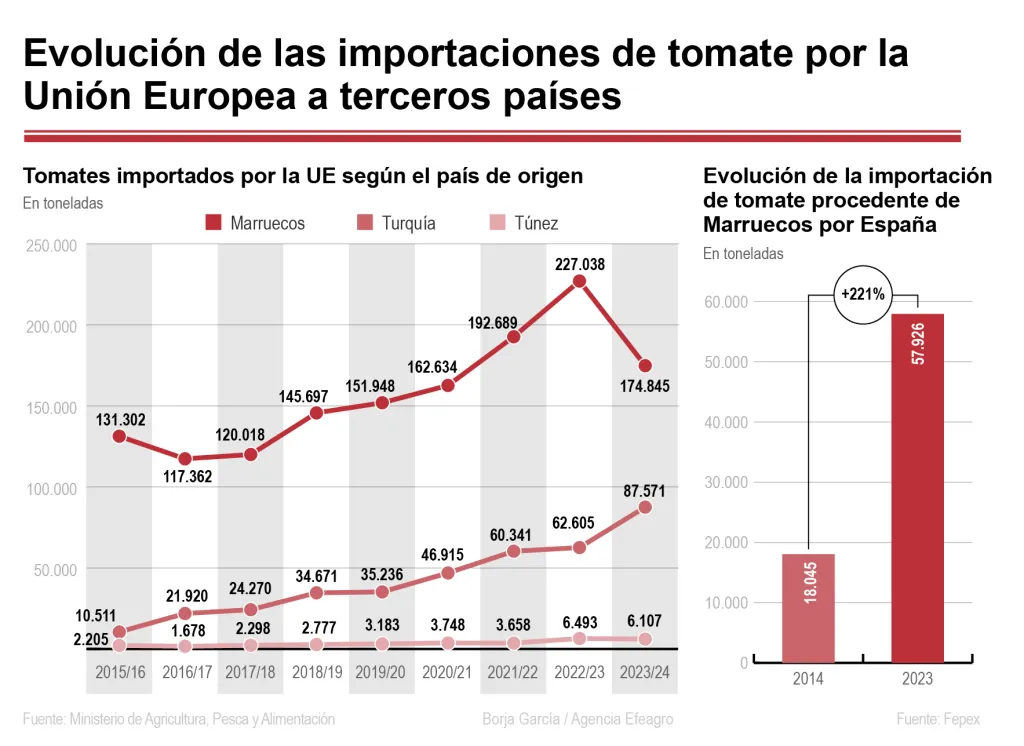

Las miradas del sector apuntan al tomate marroquí que, en la última década, ha incrementado sus cifras un 221%, de las 18.045 toneladas en 2014 a 57.926 toneladas en 2023, según los datos de Aduanas procesados por la Federación Española de Asociaciones de Productores Exportadores de Frutas y Hortalizas (Fepex).

Ante estos números, el tomate español ha quedado «indefenso», ha asegurado a Efeagro el presidente de la federación de productores, José María Pozancos, quién ha situado al país vecino como uno de los actores «importantes» que ha provocado la pérdida nacional de cuota de mercado.

Ante estos números, el tomate español ha quedado «indefenso», ha asegurado a Efeagro el presidente de la federación de productores, José María Pozancos, quién ha situado al país vecino como uno de los actores «importantes» que ha provocado la pérdida nacional de cuota de mercado.

Y una de las característica definitivas es el régimen de precios de entrada, ha advertido Pozancos.

Este régimen, cuya finalidad es garantizar unos precios mínimos en el mercado comunitario de importación, de acuerdo a la federación, no está siendo «efectivo» debido a las «concesiones» realizadas a Marruecos en el método de cálculo del valor estándar de importación.

El presidente de Fepex retrotrae el inicio de esta problemática a 2013, primer año después de la entrada en vigor del Acuerdo de Asociación entre la UE y el país magrebí, cuando, ha detallado, se modificó el método del cálculo del valor de la importación a tanto alzado, un cambio que asegura «no está contemplado en el Acuerdo».

A partir de ese momento, los precios de entrada se fijaron exclusivamente considerando el tomate redondo, es decir, el de precio «más bajo», por lo que en esa «cesta», entran todos los tomates de otras categorías: «El sistema de protección del mercado se anula», ha recalcado Pozancos.

EMPLEO Y VARIEDADES, LOS EFECTOS DIRECTOS

Los efectos del incremento de las importaciones se puede ver de forma directa en el trabajo del campo y en las empresas productoras, con la pérdida de mano de obra y el reemplazo de nuevas variedades.

«En diez años, hemos tenido que cambiar de forma increíble el porfolio de productos con los que trabajamos», ha explicado el director general de Casi, la cooperativa agrícola de tomate más grande de Europa, Juan Jesús Lara.

La forma de trabajar de esta cooperativa, que genera, según datos de su director general, en torno al 60% y el 70% del tomate que se vende en España y que cuentan con más de 2.000 hectáreas de producción, se ha visto obligada a transformarse debido a agentes externos como el alza de las importaciones y el virus rugoso.

La forma de trabajar de esta cooperativa, que genera, según datos de su director general, en torno al 60% y el 70% del tomate que se vende en España y que cuentan con más de 2.000 hectáreas de producción, se ha visto obligada a transformarse debido a agentes externos como el alza de las importaciones y el virus rugoso.

En este sentido, Lara ha detallado que los costes de producción en determinadas variedades, como el caso de los tomate cherri, son «muy altos» y requiere mucha mano de obra.

«Hay cultivos que hemos ido abandonando (en España) y se están cultivando allí (en Marruecos)», ha reconocido el director general, que también ejerce como presidente del comité sectorial del tomate de Fepex.

Ante esta circunstancia, las empresas se han visto en la necesidad de diversificar la producción de variedades en favor de aquellas que son más rentables por kilogramos para los cultivos y que requieren menos mano de obra; también han invertido en más robotización en los almacenes para suplir la bajada del personal.

En Canarias, una de las regiones productoras y exportadoras de tomate, también sufren las consecuencias del incremento de las importaciones, ejemplo de ello es que «solo queden» cinco empresas dedicadas a esta labor.

El portavoz de la Federación Provincial de Asociaciones de Exportadores de Productos Hortofrutícolas de Las Palmas de Gran Canaria, Gustavo Rodríguez, ha mencionado la «dificultad» de competir a nivel productivo con terceros países que no cuentan con los mismo costes laborales y requisitos fitosanitarios.

EL CASO DE TURQUÍA

A parte del caso de Marruecos, Turquía se posiciona como otro segundo actor de «relevancia» que ha ganado couta de mercado en los últimos años en detrimento del tomate español.

Según los últimos datos disponibles del Ministerio de Agricultura, Pesca y Alimentación (MAPA), este país ha pasado de importar 10.511 toneladas de tomate en 2013 a la Unión Europea a 87.571 toneladas en la última campaña, lo que supone un incremento del 39,9 % respecto a la media de las últimas cinco campañas.